Aposentadoria antecipada: porque ela pode ser um problema

Você já ouviu falar da aposentadoria antecipada? Com as novas regras da previdência social em vigor desde novembro do ano passado, não é novidade para ninguém…

Você já ouviu falar da aposentadoria antecipada?

Com as novas regras da previdência social em vigor desde novembro do ano passado, não é novidade para ninguém que as pessoas precisarão formar a sua própria reserva para a aposentadoria.

Tecnologia e facilidades, como apps, não faltam para auxiliar nessa tarefa. Simulações coloridas e bastante didáticas tornam esse processo até mais fácil e divertido, não fosse por um único problema: a aposentadoria pode chegar antes da hora.

A aposentadoria antecipada

O que instituições tão distintas como uma provedora de dados da indústria de fundos, uma empresa de pesquisas de opinião e uma instituição sem fins lucrativos têm em comum? Todas identificaram essa nova tendência, onde as pessoas estão deixando o mercado de trabalho antes do previsto.

Entre os motivos mais comuns, problemas de saúde. Entretanto, mesmo pessoas saudáveis estão se deparando com a aposentadoria antecipada, por conta das reestruturações nas empresas, na medida em que são substituídas por funcionários mais novos e com remuneração menor.

No caso específico das mulheres, principalmente nos países de cultura latina, elas abrem mão de uma atividade remunerada para cuidarem de algum parente, independentemente de sua classe socioeconômica.

Esse fenômeno não é difícil de entender: por mais que os cuidadores façam parte da rotina das famílias mais abastadas, muitas tarefas ficam a cargo dos familiares que se mostram mais aptos. Afinal, não é qualquer pessoa que consegue preencher a documentação dos planos de saúde ou administrar minimamente a vida financeira de alguém com mais idade.

Hoje, é fato que o gerente do banco, que cuidava do cliente por vários anos, já não está mais lá. O mesmo pode ser dito sobre o agente de viagens, o despachante, entre tantos outros que simplesmente desapareceram por conta das inovações tecnológicas.

O que se intui dessas situações é que, mesmo que alguém tenha investido a quantia recomendada ao longo de décadas, pode se encontrar bem longe da sua meta quando, por um motivo ou outro, tiver que parar de trabalhar.

O ciclo de vida de Modigliani

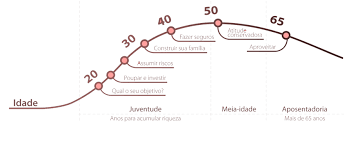

Um padrão foi quebrado e a vida deixou de seguir o que defendia o economista Franco Modigliani, ganhador do Prêmio Nobel de Economia de 1985:

Fonte: Exame

- O início da vida produtiva ao redor dos 20 anos, mesmo que ganhando pouco;

- O desenvolvimento da carreira nos 10 anos seguintes e a formação de patrimônio;

- A criação dos filhos, concomitantemente com a manutenção da riqueza;

- A aposentadoria, com o consumo dos recursos acumulados ao longo das décadas.

Por conta disso, já não se aplicam mais as regras mais comuns para determinar as reservas para a previdência, entre as quais:

Regra 1-3-6-9

Ela diz o quanto uma pessoa já deveria ter, dada a sua idade:

- Aos 35 anos, 1 ano de salário em reservas (12 meses);

- Aos 45 anos, 3 anos do seu salário atual em reservas (36 meses);

- Aos 55 anos, o montante alcança 6 anos de salário em reservas (72 meses);

- Aos 65 anos, as reservas contemplam 9 anos de salário (108 meses).

Regra dos 10%

É a regra descrita no famoso livro “O Milionário Mora ao Lado”, de Thomas J. Stanley.

De acordo com ela:

- Entre os 25 anos e os 40 anos, deve-se poupar, mensalmente, 10% da renda;

- Aos 45 anos de idade, deve-se poupar, mensalmente, 35% da renda;

- Aos 50 anos de idade, deve-se poupar, mensalmente, 50% da renda.

Percebe-se que a vida mudou, juntamente com o patamar dos juros.

A rentabilidade encolheu

Em 2016, a taxa de juros era de 14,25%. Dito de outra forma, há 4 anos atrás, recebia-se 1% ao mês, correndo pouquíssimo risco. Hoje, a Selic está em 4,25%. Ao longo desse tempo, alguém fez o ajuste para compensar essa queda brutal na rentabilidade?

Enquanto qualquer jovem de 25 anos pode partir para a opção mais arriscada que encontrar, pois terá tempo suficiente para se recuperar, o mesmo não pode ser dito sobre quem já está na faixa dos 40 anos, com financiamento imobiliário e filhos para criar.

A mudança de rota

Independentemente da idade ou estrutura familiar, se conscientizar sobre essas mudanças é o primeiro passo.

Considerando alguém que não consumirá totalmente as suas reservas, pois deseja deixar recursos para os seus herdeiros, deve-se então:

- Manter o padrão de vida;

- Ganhar uma rentabilidade real (acima da inflação).

Para que o dinheiro não acabe, só se pode gastar a rentabilidade real. Essa parte é um tanto intuitiva e todo mundo entende. Dito isso, o retorno obtido com os investimentos não pode ser menor do que se gasta anualmente. Esse conceito precede à tomada pura e simples de mais risco, que todo mundo não se cansa de repetir.

Portanto, depois da migração para as opções que cobram taxas menores (ou oferecem isenção de Imposto de Renda) dado o mesmo nível de risco, surge o momento de se atentar para o que constitui exatamente o padrão de vida. Isso porque, apesar do índice oficial de inflação ser o IPCA, o poder de compra de cada um depende de suas escolhas individuais.

São elas que, basicamente, definirão a reserva necessária para a terceira idade, seja via um plano de previdência privada ou mediante a constituição de uma carteira de investimentos.

Cuidando da saúde

Na aposentadoria, o seguro-saúde é uma das maiores despesas fixas. É fato que pessoas idosas fazem o check-up anual e foi-se o tempo em que alguém só procurava aquele “médico amigo da família” em casos extremos. Por isso, é importante que se contemple, para essa conta, os reajustes autorizados todos os anos.

Mesmo entre as empresas que trabalham com hospitais próprios e que, portanto, possuem um controle maior sobre os gastos, os custos sobem também em função da idade, por conta de uma série de exigências que os planos de seguro-saúde precisam atender.

As parcelas são reajustadas considerando os tipos de cuidados mais comuns para cada faixa etária. Então, é bastante comum ver um “pulo” no valor quando o segurado passa para a faixa seguinte. Nenhum investimento faz isso, não é mesmo?

Para quem está vivendo mais, a palavra de ordem também é qualidade de vida quando se trata dos medicamentos. Produtos para a área de bem-estar lotam as prateleiras das farmácias, que se transformaram em verdadeiros centros de compras, vendendo muito mais do que apenas remédios para diabetes e pressão alta.

Rodando o mundo

Essa é a parte mais interessante. Apesar de uma viagem ser hoje muito mais barata, quais as chances de um idoso escolher o aeroporto mais distante e optar por viajar de madrugada?

Aposentados, por opção ou não, querem conveniência e, como todo mundo sabe, nos modernos aeroportos do mundo, tudo é pago, até para se sentar. Consequentemente, nessa fase da vida gasta-se muito mais com passagens aéreas, hotéis e transporte.

Conclusão

Pelo que indicam diversas fontes de pesquisa, o quanto cada um guarda para a sua velhice pode não ser suficiente, dado que as pessoas estão se aposentando antes. Os motivos são os mais variados possíveis; desde uma doença crônica até a dificuldade de um familiar para efetuar atividades rotineiras, como usar um app para pedir uma autorização para exames.

A verdade é que a vida financeira das pessoas deixou de seguir a curva desenvolvida pelo economista Franco Modigliani. Hoje não existe mais profissão para toda a vida, sem dizer que as pessoas, trabalhando ou não, estão vivendo mais.

Portanto, caem por terra a regra 1-3-6-9 e a regra dos 10%, principalmente quando se leva em conta o patamar atual da taxa de juros.

Ainda assim, nem tudo está perdido. Aumentar o esforço de poupança, na tentativa de sempre obter um ganho acima da inflação, pode amenizar bastante o impacto de quem, de uma hora para a outra, precisa interromper a sua vida produtiva.

Antes de apenas “correr para o risco”, como tantos sugerem que se faça, vale a pena migrar para investimentos menos onerosos e entender quais as necessidades reais, definidas em função do padrão de vida.

Para ajudar no esforço de conscientização, foram incluídas as principais contas: cuidados com a saúde e viagens. Ambos possuem características próprias, que poucos se dão conta quando pensam em uma vida plena e ativa.

A aposentadoria pode chegar antes do que se imagina. Como cada um vai vive-la depende de pequenas ações, tomadas todos os dias.

“A melhor maneira de nos prepararmos para o futuro é concentrar toda a imaginação e entusiasmo na execução perfeita do trabalho de hoje.”